2024年記事一覧

住宅改修は介護保険で上現20万円軽減できる?!

今回は住宅改修は介護保険で上現20万円軽減できる?!

についてお話します。前回のブログはこちらから

股関節痛で歩けなくなり、人工関節を入れるような手術を受けるといった方が高齢者で多くいます。

退院後に歩行を補助する用具が必要となるケースもありますが、その際に、

介護保険を活用しての住宅改修を検討するとお得に住宅改修ができるケースがございます。

介護保険を使えば少ない負担で手すりを付けることができます。

■各種相談窓口に行ってみましょう!住宅改修は一人で悩まずに!!

住宅改修の相談に地域包括支援センターに行くことや、介護保険で住宅改修が出来る、、、

という事を把握している方は少ないかもしれません。

要介護認定を申請し、要介護判定された後に施工業者を決めて役所に申請、一カ月ほどで手すり等の設置が完了。

費用は20万円弱の場合、自己負担は1割の2万円弱で済みます。

■住宅改修等にも及ぶ、介護保険で適用できるサービス!!

■介護保険を活用しての住宅改修のポイント!「事前申請」が必須!

介護保険の給付を受けるには住まいのある市区町村に事前申請が必要です。承認前に工事を始めると給付を受けられませんので注意が必要です。

事前にケアマネージャーもしくは地域包括支援センターに相談し、工事になれた施工業者を紹介してもらうと手続きはスムーズに進みます。

申請などは通常、ケアマネージャーや施工業者が代行するケースが多いです。介護保険を使っての住宅改修は持ち家だけでなく賃貸住宅でも可能です。

しかし、いずれも持ち主の承認は欠かせません。

一人暮らしの高齢女性から工事の相談を受けたのですが、家主が離れて住む息子だったのでなかなか連絡が取れず、

申請が遅れたといったようなケースもあったようです。工事完了後は原則その家で暮らすことが必須条件です。

入院中に工事を終えたものの帰宅せずに高齢者施設に入った人がいて、

介護保険の給付は受けられず、全額自己負担になったケースもあったようです。

工事は短期間で終わるケースが多いので、退院日などを見極めて依頼するのが重要です。

■介護保険は住宅改修だけでなく、レンタルにも活用!!

工事だけでなく福祉用具の貸与や購入もある事も把握しておきたいです。

貸与品目には置き型の手すりやスロープなどもある。いったん取り付けたら変更できない工事と違い、

レンタルは身体状況に合わせて用具を変えることができます。

工事との併用も可能となり、賃貸住宅ではレンタルで賄うことも多いようです。

このような制度を活用して、不動産と上手く付き合うことを把握しておいて欲しいと思います。

介護保険を使った工事に上乗せして改修を考えるなら自治体独自の助成制度が一案です。

今後の参考にお役立てください。

不動産事業部 松島豊

低廉な空き家等の仲介手数料が上限30万に変わりました!!

今回は前回の仲介手数料についてについてお話します。

前回のブログはこちらから

2024年7月1日、国土交通省は放置空き家の市場流通を後押しするため、

不動産業者が受け取る仲介手数朗の上限額を18万円から30万円へ引き上げました。

売却額400万円以下の空き家に適用する特例制度の対象を同800万円以下に広げました。

このことにより、売却しようと思われている方や、購入検討者の負担は増えることとなります。

■低廉な空き家等(800万円以下)の仲介手数料が30万円に変更!!

2024年6月30日までの制度は400万円以下で状態が悪い物件を「低廉な空き家」と定義し、

特例で仲介手数料を最大18万円と宅地建物取引業法が定める一般的な空き物件の上限よりも高く設定していましたが、

そのような状態であっても地方エリアの不動産事業者の廃業も増えていることを鑑み、このような改正に至ったようです。

例えば200万円の物件の場合、

2024年6月30日までの法律では仲介手数料は最大10万円、特例を適用すると上限額は18万円でしたが、

今回の改正法により30万円に上がります。この価格は「税別」となりますので、

プラス消費税を加算した金額を請求することになります。

戸建か共同住宅かにかかわらず適用され、

2024年6月30日までの制度では特例手数料の請求を売主に限っていたが、

買主にも請求できるようになりました。

また、低廉な空き家等の売買や交換における代理報酬計算が仲介手数料の2倍となります。

低廉な売主依頼による現地調査費用が発生した場合は上乗せして請求できるようです。

■賃貸案件も低廉な空き家等に対する手数料が変更されています!!

空き家を賃貸物件として仲介した場合の手数料も見直され、

一般的な空き家の場合、受け取れるのは貸主と借主の合計で賃料の最大1ヵ月分となっていましたが、

長期にわたって使われていなかったような空き家は特例で貸主から1か月分、追加でとれるようになりました。

こちらの価格も「税別」となりますので、プラス消費税を加算した金額を請求することになります。

■なぜ、低廉な空き家が増え続けている?!

全国の空き家の数は住宅全体の13.8%にあたる900万戸となり、

人口減少や高齢化などを背景に過去最多となったことが総務省の調査で分かりました。

総務省は、住宅の数や状況などを調べるため、5年に一度「住宅・土地統計調査」を行っていて、

2023年10月1日現在の調査結果を公表しました。

それによりますと、日常的に人が住んでいない空き家の数は全国で900万戸にのぼり、

前回の調査から51万戸増え、過去最多となっています。

空き家の数は、人口減少や高齢化などを背景に各地で増え続け、

30年前の1993年のおよそ2倍となり、住宅全体に占める割合も13.8%と、これまでで最も高くなりました。

使用目的のない空き家の割合が増加しており、単身高齢者などが亡くなった後、相続人がいなかったり、

遠方に住んでいたりして活用されない住宅が増えているのが実態の用です。

放置された空き家をめぐっては倒壊のリスクのほか、治安や景観の悪化につながることもあるとして対策が課題になっています。

■マンションの空き家も増えている・・・

住民が年を重ねるとともにマンションの老いも目立ってきています。

全国で40年超のマンションはおよそ20年後には3.5倍の445万戸に増える見通しです。

人生100年時代になっても適切に建物を管理しなければ住めなくなります。

非常に残念ではありますが、政府は高度経済成長期に、住宅を郊外に大量供給して急増する住宅需要に応えました。

ダイニングキッチンなど先進的な設備を備えた「団地」に住むことは、

子育て世帯の憧れとなっていましたが、今は住宅環境も大きく変わりました。

人口減少で都市機能の集約が進み、住環境や公共交通が整う都市部のマンション人気に火が付きました。

時代の変化に置いていかれた住宅政策のツケがここにきて管理不全マンションとして顕在化しています。

政府は空マンションの増加にも焦りを募らせており、家屋撤去の最終手段となる行政代執行は、

全戸空室であることが条件で戸数の多いマンションは適しません。

高齢化によって親から子へ相続される古い物件は増えていきます。

適切な管理を怠れば廃墟化したマンションも増殖し、まちづくりに支障をきたしかねません。

その為、今回の低廉な空き家等への改正が、空き家等の利活用に繋がってくれれば幸いです。

今後の参考にお役立てください。

不動産事業部 松島豊

分譲マンションの保証期限知らないと「損」をします!!

今回は前回の分譲マンションの保証期限知らないと「損」をします!!

についてお話します。

前回のブログはこちらから

突然ではありますが、

分譲マンションの新築物件を買った人は覚えておきたい節目の年がある事をご存じでしょうか?

その節目の年とは2年、10年、20年という建物や設備の保証期間の事です。

知らないと、多額の「損」が発生してしまう場合もありますので、本日はその保証期限について、解説をしたいと思います。

■約1億円の支出を避けられた事例!(川崎市の大規模マンション)

川崎市にある大規模マンションにおいて、

建物などの保証期限が終わる前に外部検査を頼んだところ、様々な不具合が発覚しました。

なんとその修理費の見積もりは約1億円に上りましたが、売主が負担してくれたというものです。

結果、1億円の支出を避けられたとのことです。

おおくの新築マンションの最初の節目は「2年」といわれます。

共用部である外壁タイルの浮きなど多くの部分のアフターサービス期間とされる場合が多いようです。

これより長いのは5年とされる例が多く、給排水管・ガス配管など一部となります。

通常、事前に取り決めた一定の不具合は期間内に見つかれば無償で修理されるというものです。

その点検を実施せずにいると、余計な出費が必要なケースも発生します。

■保証期間終了前に不具合を検査するのが効果的(マンション事例)

修理費はマンション全体では多額になることもあり2年の期限前に検査することを強くお勧めします。

管理組合が払う検査費を上回る額の修理が、売主負担で実施される例が多い為であり、

川崎市の事例のように、約1億円の支払いを住人でおこなうことを想像すると大きなメリットがあります。

検査費はマンションの1戸当たり1万円~1万5千円程度が目安とされています。

大規模なタワーマンションなどなら総額600万円~700万円程度になりますが、

修理費が数千万円に上る場合もあり、無償修理できれば検査費用を捻出してもおつりが出ます。

大手管理会社の場合、無償で自主検査する例もありますが、

不具合が見過ごされる例もあり第三者検査の実施を検討されるとよいようです。

■管理組合のスピードが遅いと実現できない保証期間内の検査

マンション全体の検査には管理組合の総会で方針や予算を話し合い決議しておくことが原則となります。

総会は年一回程度開催のマンションが多い為、2年の期限前に間に合わせるなら、

早めに理事会などで検討を始めたほうがいいです。

実際、横浜市のあるマンションは準備に時間がかかり、

アフターサービス期限前の検査を断念したケースもあるようです。

その後、見つかった不具合の修理費、数百万円は管理組合が負担したようです。

■分譲マンションの新築物件を買った人は覚えておきたい「10年目」

次の節目は「10年」で、法律で定められた保証期間となります。

マンションに限らず、2000年4月以降の新築住宅で「瑕疵(かし)」と呼ぶ、

契約内容に適合しない状態があると、引渡しから10年は売主が無償修理などの義務を負うというものです。

対象は基礎や柱などの「構造耐力上主要な部分」と屋根など「雨水の侵入を防ぐ部分」の2つとなります。

契約に適合しない状態とは一般的には主要な鉄筋が抜けているとか、

新築なのにすぐ雨漏りするとか、住宅として基本的な機能を欠いた状態と考えられています。

■最後の節目は「20年」生命の危険などがある場合

最後の節目「20年」とは、もし11年目にこうした不具合が分かったら、

住人を守る手段はないのかについて解説します。

最高裁判所の判例は「建物の基本的な安全性を損なう欠陥があり、

住民などの生命、身体、財産が危険になる場合、施工・設計業者が損害賠償責任を負う」としています。

この場合、責任を問える期間は「20年」となります。

構造上の部分だけでなく、外壁タイルが浮いて剥がれ落ちる恐れなども、

住人や周辺の通行人を危険にするため対象に含まれ、

判決の趣旨から考えると、施工・設計業者だけでなく、売主の責任を問う余地もあるようです。

外壁タイルの浮きなどは、アフターサービスで2年保証が多いのですが、

アフターサービスと法律の保証は似て見えますが、全くの別ものとなります。

危険な状態が分かったときは、時間が経過していても申し出ることが大切です。

しかし、見つけた不具合が、建物の基本的な安全性を損なう欠陥であって、

売主などが普通に注意すれば防げたということを管理組合などが立証する必要がありますので、注意が必要です。

保証ルールへの理解が大切なのは戸建も同様ですが、

一般的にマンションは修理費が多額になりやすく、

所有者による決議などの手間もかかる為重要度はより大きなものとなります。

マンションの規模が大きいと、倒壊したり、外壁が剥がれ落ちたりしたとき、

無関係の周辺の人などにも被害が及びかねません。

被害者からマンション所有者が法的責任を問われることもあり、

修理費にかかわる損得も大切ですが、不具合を決して放置しないことのほうが大切です。

これからマンション購入される方は、このような知識も参考にしていただければ幸いです。

不動産事業部 松島豊

2024年の住宅購入時は省エネ基準が重要となる!!!

前回のブログはこちらから

■2024年の住宅購入時は省エネ基準を把握する!

既存住宅(中古住宅)については、

住宅ローン控除制度に変更はなく省エネ基準を満たさなくても控除を利用できますが、

省エネ改修対象の補助金制度の継続となります。

住宅ローン控除や補助金制度など、国は全体として住宅の省エネ化に大きくかじをきっています。

これから住宅を購入しようという方は、十分に理解しておく必要があります。また、

政府が少子化対策を拡充する一環として現役世代の生活支援を考え、

①19歳未満の子供がいる②夫婦のどちらかが40歳未満の世帯に対する優遇策を発表しています。

住宅ローン控除は、一定の条件のもとで、

個人が住宅ローンをりようして住宅を新築・取得・増改築などを行った場合、

年末時点の住宅ローン残高の0.7%を所得税と住民税から控除するという仕組みです。

控除できる期間は、新築住宅で最大13年、既存住宅で最大10年となっています。

≪国交省住宅ローン減税について≫

https://www.mlit.go.jp/jutakukentiku/house/jutakukentiku_house_tk2_000017.html

■2024年の住宅ローン減税は条件によって控除期間や上限が異なる!

2024年からは制度が変わり、大きく変わるのは「新築住宅・買取再販」の「その他の住宅」という部分です。

「その他の住宅」とは、省エネ基準に適合しない住宅の事をさしています。

2024年1月以降に建築確認を受けた新築じゅうたくで「その他の住宅」に該当する場合、

住宅ローン控除が受けられないということになります。

ただし、救済措置として、2023年までに建築確認を受けた新築住宅は、控除額の上限が引き下げられます。

■原則すべて新築住宅は省エネ基準適合となる!改正建築物省エネ法が施工されたら!

2025年4月に改正建築物省エネ法が施工され、原則全ての新築住宅に省エネ基準適合が義務付けられます。

これより前倒しで、省エネ基準に適合しない新築住宅について住宅ローン控除の適用から外すということなので、

国は脱炭素社会の実現のために本腰を入れていく狙いがあります。

■省エネ化を検討したい。中古住宅購入時の補助金活用!

既存住宅については従来通りのルールとなり、

省エネ基準に適合していない寄贈住宅でも住宅ローン控除は使えます。

脱炭素社会の実現という目的からすると逆行しているように思えますが、

新築住宅は資材の高騰などで価格が上昇しており、手が届きにくくなっていること、

既存住宅を購入するほうが従来以上に増えていることなどから、一気にルールを変えることができませんでした。

またスクラップ&ビルドの考え「住宅をつくっては壊す」ことによる資源の消費と産業廃棄物の発生を抑制し、

資源の循環利用の実現などで環境への負担を低減させ、

ストック型社会への転換を図りたいという背景もあります。

そこで国は、既存住宅について省エネ改修の補助をすることで、温暖化ガスの排出削減を目指しています。

■省エネ性能を引き上げる!中古住宅購入時の補助金活用!

住宅の省エネ性能は断熱性と気密性がポイントになるといわれます。

外気の冷たさや暑さを遮断するために、室内の適温となっている空気をどうやってその場にとどめるかが鍵となります。

その重要な部分が開口部、窓廻りの改修をすることで省エネ性能を確保することに繋がります。

これまでの日本の住宅は、

例えるなら寒空にTシャツを着て、カイロを体に貼って過ごしているようなものだといわれてきました。

これでは、カイロ!!つまり暖房の費用がずっとかかり続けますし、エネルギーロスが高すぎるということになるわけです。

住宅ローン控除のルール変更に伴い、来年以降の新築住宅は、

断熱性と気密性が一定基準以上のものが主流となっていきます。

改正建築物省エネ法では、新築住宅は例えば外壁の断熱材の厚さを一定以上にしたり窓を複層ガラスにしたりする必要があります。

また、脱炭素社会の実現という観点から、

中古住宅についても、省エネ改修を推進する政策が継続されるといわれております。

今後の参考にお役立てください。

不動産事業部 松島 豊

住宅ローンの金利上昇への備え②「借換えと繰上げ返済について」

新築不動産部 宅地建物取引士&住宅ローンアドバイザーの近藤です。

(前回のブログはこちらから)

今回は、②「借換えと繰上げ返済について」についてご紹介いたします。

金利上昇した場合の借換えと繰上げ返済の選択

住宅ローンの商品選択における悩みは、変動金利型で借りた際に金利上昇に耐えられるのか?

ということだと思います。問題点を整理すると。

①新規借入や借換えの場合、

変動金利型はローンの返済額は少ないが、金利が上昇すると、返済額が大きくなる恐れがある点。

②一般的に金利が上昇するときは、

借入期間の長い金利から上昇するため、金利上昇が始まってから、変動金利型から固定金利型に変更しても遅くなる点。

③将来の金利上昇を予測するのは難しい点。

そこで、変動金利型の住宅ローンの利用者が、

このような問題点や将来の不安について事前に備える3つの戦略をご紹介します。

①「変動金利型」または「組合せ商品(ミックスローン、固定期間選択型)」を選択する。

⇒全期間固定よりも、月々の返済額が低く、ローン残高も早く減るメリット。

②固定金利型を契約した気持ちで、返済額の差額分を預貯金等で積み立てる。

③金利上昇した際に、積み立てた預貯金を繰上げ返済に充てる。

「借換え」の効果

変動金利型の住宅ローンのリスクへの対応策として借換えが考えられますが、

一般に、借換えが効果をもつ場合は、優遇金利幅が十分拡大する局面です。

つまり、基本的には金利低下局面で借り換える場合です。

逆に、金利上昇局面でもうまくいく方法として、変動金利型から変動金利型への借換えで、期間選択型

で借りられた方は特に、固定金利型期間が終了すると優遇金利幅が縮少することから、

優遇の終了した後の金利を選択するよりも、

この時点における変動金利型へ移行するケースが多いと考えられます。

今借りている変動金利型の水準が十分高いのであれば、有効な方法と考えられます。

ただし、借換えに必要な手数料を含め総返済額が少なくなるか検討することが重要です。

借換えの場合、通常事務手数料として2.2%の手数料や(金融機関による)、

他にも抵当権等にかかる各種手数料がかかります。これらを考慮しても効果的で有効なのか考える必要があります。

また、住宅ローン残高も返済期間も十分残っているのであれば、借換えが有効になることも考えられます。

以上を考えると、金利上昇局面では通常は固定金利型の方が早く金利が上昇するため、

借換えの経済的な効果は乏しく、「金利が上がったらどうしよう」という不安の解消に留まるといえます。

まとめ

昨今の住宅ローンの適用金利が低い水準で推移しているなかで、

日本銀行の金融政策の修正もあって、変動金利型と固定金利型の金利差が拡大しています。

このため住宅ローン利用者は、金利のより低い変動金利型の住宅ローンを選択する傾向が高くなっています。

変動金利型か固定金利型かの選択は、利用者のリスク許容度によります。

リスク許容度が低いほど、利用者は資金余力の拡大など、計画的な備えと家計の見直しが重要になります。

仮に、将来の金利上昇に備えるには、借換えよりも、繰上げ返済で対応する方が効果的と考えられます。

一般に金利上昇局面では、変動金利型から固定金利型への借換えは経済的な効果は難しくなります。

安心して家族と自分の住宅に住みたいという目的のためには、

金利変動があっても最低限の住宅ローンのリスク管理が求められるということを認識することが重要となります。

オオサワ創研では、物件探しから設計・施工、住宅ローンの手続きまで、

専門のスタッフがワンストップでサポートします。ぜひお気軽にご相談ください。

ホームページやお電話でお気軽にお問い合わせください。

不動産部 近藤

相続登記の申請義務化がスタートいたしました!!

相続登記の申請義務化がスタートいたしました!!

前回のブログはこちらから

■自分で相続登記をされるかたへ 相続登記の申請義務化がスタート!

不動産を相続したときの登記手続きが4月1日、義務化されました。

不動産の所有者の住所が変わった場合も、2026年4月から登記が義務化されることが発表されています。

空家などが長年放置され、所有者不明の状態になるのを防ぐのが目的となります。

期限までに登記手続きをしないと過料の罰則もある為、注意が必要です。

手続きが面倒に感じる場合は、自分で申請する方法もありますが、

司法書士に依頼する方法もあります。登記関係の変更が必要な際にはきちんと行っていただきたいと思います。

■正当な理由なく相続登記を怠ると10万円以下の過料が科されます!

相続登記は、不動産の所有者が亡くなったとき被相続人(亡くなった人)から相続人に名義を変更する手続きとなります。

相続の発生を知った日から3年以内にする必要があり、

正当な理由なく登記を怠ると10万円以下の過料が科されます。

2024年4月1日より前に相続が発生していた場合は、2027年3月末が登記期限となります。

名義人の住所変更についても、2026年4月以降は2年以内の登記が義務になります。

こちらも正当な理由なく怠れば5万円以下の過料となります。

いずれの登記も登録免許税(相続の場合は原則として固定資産税評価額の0.4%)などの実費以外に、

司法書士に手続きを依頼すれば報酬が必要になります。

■相続登記の申請にはどれくらいの費用が掛かるのか、ご存じですか?

報酬の額は相続の場合、相続人の人数や不動産の評価額、地域などによって異なりますが、

おおむね五万円~十数万円程度が相場となります。

法族人の数が少ないなど考慮すべき点が少ない場合は自分で手続きをする人もいる為、

必ず司法書士に任せるということで無いことも把握しておいて欲しいと思います。

重要な事は自分だけでは難しいと感じたら、専門家である司法書士に任せることが重要だと思います。

住所変更は登録免許税が土地と建物それぞれ1物件につき1,000円、

通常の住宅なら合計2,000円となります。

司法書士への報酬は1万円~2万円程度が大まかな目安になり、

相続に比べると一般的に手間がかかりにくい為、自分でやりやすい面があります。

実際に自分で手続きをする人の為に、

法務局ウェブサイトの「不動産登記申請手続」のページにはマニュアルと申請書のひな形が用意されています。

まず必要なのが、現在の登記内容の確認となり、法務局の窓口で登記事項証明書の交付を受けるか、

郵送やオンラインで交付請求することも可能です。

正式な登記事項証明書の交付を受けなくても、「登記情報提供サービス」を使い、

パソコンで内容を確認することもできます。同サービスなら利用料金は332円で済みます。

不動産登記申請手続:法務局HPより

http://houmukyoku.moj.go.jp/homu/touki1.html

■相続登記の際に手間がかかる注意事項について解説します!

相続登記では、必要な書類の取得・収集に少し手間がかかります。

まず、被相続人が生まれてから亡くなるまでの戸籍謄本一式が必要となります。

現在、住んでいる場所とは異なるケースも多い為、遠方出身者ですと大変です。遺言書や、

遺言書が無い場合などは相続人の間で遺産分割の内容を決めて作る遺産分割協議書、

相続人全員の現在の戸籍謄本と印鑑証明書、不動産を相続する人の住民票なども必要となります。

登録免許税は固定資産税評価額で決まる為、

自治体が発行する固定資産税の納税通知書または評価証明書も申請書に添付します。

これらの書類をそろえて法務局の窓口に持参するか、郵送で申請することとなります。

申請自体はオンラインでも出来ますが、その場合も添付書類を別途持参するか郵送する必要があります。

地域や込み具合にもよりま

■自分で住所変更等を行う場合について<相続登記の申請義務化>

住所変更の場合も、法務局ウェブサイトにマニュアルと申請書のひな形がありますが、

自分で登記手続きをする際、申請書の作成方法などについて各法務局で「登記手続き案内」を受けることもできます。

1回20分以内で予約が必要となります。ただし作成した書類を申請前に事前審査してもらうことなどはできません。

書類の作成も自分でやる必要がある為、

ネットには相続登記の申請書の書き方を司法書士が開設する動画もいくつか公開されているので、

参考にされるとよいのかもしれません。

私も父親が亡くなった際には、自分で法務局に行き、相談を受けながら必要書類等の準備を行い、

手続きを無事に終えることができました。

しかし、慣れない手続きの為、多少の費用は掛かりますが、専門家である司法書士の方にお任せいただくのが確実たと思います。

今後の参考にお役立てください。

不動産事業部 松島豊

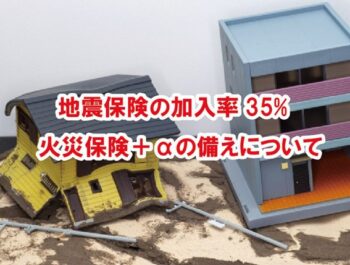

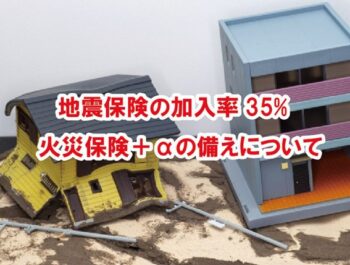

地震保険保険の加入率50%、火災保険+αの備えについて

今回は前回の火災保険に、+α必要な地震保険についてお話します。

2024年1月1日に発生した能登半島地震は改めて巨大災害の脅威を知らしめました。

地震への備えの一つが地震保険となり、国内全体の世帯の加入率は35%というデーターも発表されています。

前回のブログはこちらから

■火災保険+αの保険となる地震保険について

地震保険は地震による倒壊、津波、火災などによる住宅の建物と家財を補償するものとなります。

また、地震保険は生活再建に向けた一時資金の確保を目的としています。巨大地震のリスクに対応するため、

保険金の支払いが一定額以上になった場合は国も一部負担するケースが一般的です。

民間と政府が共同運営しており、どの保険会社でも保険料や補償額は基本的に同じとなります。

つまり、保険会社ごとにサービス内容が異なり、その費用が保険料の違いとなってきます。

■地震のリスクは火災保険だけではカバーされません!

常の火災保険は地震のリスクをカバーしません。地震保険は単独加入ができず、

必ず火災保険とセットで入る保険となります。

保険金は火災保険金の30%~50%の範囲で契約し、

建物5000万円などの上限額もあります。火災保険の建物の補償金額として設定いただくのは、

建物の建築価額(再調達価額)のみになります。

そのため、土地と建物を合わせて購入している場合は、住宅購入金額と比べ保険金額は低くなります。

また、共同住宅(マンション等)の場合、

購入金額には土地代以外にも「共用部分の持分割合」も含まれています。

居住者(区分所有者)が保険を掛ける必要があるのは、

単独で使用する「専有部分」になります。したがって、住宅購入金額から土地代を除き、

さらに共用部分の持分割合を差し引いた額が、火災保険の建物の保険金額となります。

■地震保険は建物の被害状況に応じて保険金が異なる(4段階)

現在は被害状況を「全損」「大半損」「小半損」「一部損」と4段階に分け、

、際の保険金は全損なら契約金額の100%、小半損なら同30%などと変わります。

火災保険の契約時に地震保険とセットで加入している割合が「付帯率」となり、

2022年度で70%弱(賃貸含む)と過去20年間で2倍以上に上昇しています。

それも大きな地震が発生すると、その後に火災保険と合わせて地震保険をセットする方が増えるようです。

■地震大国日本なのに地震保険の加入率は35%にとどまっている!

地震保険の保有契約件数を日本全体の世帯数でわった「加入率」で見てみると、

こちらは2022年末で35%にとどまっています。

共済や少額短期保険(ミニ保険)で備える人はこの計算に含まれていないことも影響しているようですが、

まだまだ加入率は低い状況です。

共済やミニ保険には地震保険と異なる仕組みで、地震に備える商品があり、

特に共済は地方では保険以上に親しまれている例もあります。

これらを合わせると、地震保険に備えた全体の加入率はもっと高くなり、

国が2021年度の地震保険と共催の加入率を合算して推計した資料によると、

加入率が70%近くになる地域もありました。しかし、

先ほどの地震保険の加入率35%を合算しても全国平均の加入率はなお50%弱にとどまります。

■万が一の備えに「地震保険」は大切です!

近年は各地で地震被害が目立ち、備えを考える人は増えているはずなのに、

加入率が伸びない理由として、保険料負担が重くなっている影響があります。

また、地震保険料は改定が続いており、2017年~21年に3段階で引き上げられ、数年で全国平均14.7%上昇しました。

2022年は同0.7%減になりましたが、引き上げが続いた地域もあります。

さらに火災保険料もここ数年、大規模な水災などを背景に上昇しており、地震と火災保険で重複しての負担が増しています。

■地震保険に加入しなくてもいい人について

保険料が高くなれば、地震保険金は最大で火災保険金の50%という点とてんびんにかけ、

加入をためらう人が出てくる可能性があります。

それでも災害リスクに貯蓄や収入で十分に備えているという人以外は加入したほうがいいようです。

住まいの種類は保険の要否を決める重要な判断材料にはなりません。

耐震性が高いマンションでも、地震による火災などで被害が生じる恐れはあるし、

賃貸でも家具や家電が全て使えなくなることもあります。

潤沢な貯蓄や被災後も安定した収入があり、住み替え費用も家財の再購入も全く問題がないという人以外は、

一定の備えが必要といえます。

東日本大震災では約3か月で1兆円超、能登半島地震でも約1カ月で約205憶円の保険金が支払われたようです。

その為、いざ家屋等は被災した場合には、この保険料が非常にその後の生活に役立つものであることがうかがえます。

保険料がどうしても捻出しにくい場合、上限である火災保険の50%にこだわらず、

30%などに引き下げて保険料を抑えて加入するのも一案となりますので、

なるべく火災保険+αの備えを検討したいものです。

保険金の割合が低い間は極力、貯蓄を積み増していくことや万が一、

受け取る保険金が少なくてもある程度は貯蓄で補えるなど、災害がなければ次の契約更新時に、

地震保険金を50%に戻す原資にもできたりします。

今後の参考にお役立てください。

不動産事業部 松島豊

リノベーション完成見学会開催!in 焼山南ハイツ

【焼山南ハイツにて、リノベーション完成見学会を開催いたします!】

日時・場所

- 2024年7月27日(土)・28日(日)

- 10時~16時

- 場 所:焼山南ハイツ 詳しくはお申し込み時にお伝えいたします。

- 駐車場:〒737-0923 広島県呉市神山3丁目31−16

※ご予約優先となっております。

POINT

- ライフスタイルの変化に合わせた間取り変更

- 水廻り(キッチン・トイレ)

- 外装工事(屋根カバー工法・外壁塗装)

- 窓リノベ(補助金対象リフォーム)

築34年の木造住宅を快適に暮らしやすくリノベーションしました。

快適な暮らしの為のこだわりがたくさん詰まっております。

是非、実際に見ることでリノベーションを体感してみてください。

日時:7月27日(土)・28日(日)

10時~16時

お問合せ・ご予約

TEL: 0120-05-8490 株式会社オオサワ創研まで

皆様のご来場をお待ちしております。

住宅ローンの金利上昇への備え①

新築不動産部 宅地建物取引士&住宅ローンアドバイザーの近藤です。

前回は「転勤したら住宅ローンはそのまま借りられるのか?

住宅ローン控除は受けられるのか?銀行には言わなくてよいのか??」についてでした。

(前回のブログはこちらから)

今回は、「転住宅ローンの金利上昇への備え①」についてご紹介いたします。

日本銀行は、2022年の12月に続き2023年7月、10月にも、

金融政策の一部修正を行うなど、今後の金利動向が注目されています。

一方、インターネット型の住宅ローンでは変動金利型の金利競争もさらに激しくなっています。

こうした動向を踏まえ、仮に、金利上昇の可能性があるとした場合、

住宅ローン利用者が想定しておくべき備えについてもお話しします。

住宅ローンの適用金利は店頭金利から、固定した優遇金利を差し引いたものになります。

「多くの金融機関は住宅ローンの金利決定に長短プライムレートを参照する」といわれています。

短期プライムレートは、無担保コールレート(翌日物)の影響を強く受けるといわれていて、

長期プライムレートは、みずほ銀行が独自に決定したものを日本銀行が公表・掲載しています。

みずほ銀行の住宅ローン商品説明書の中に「新規の借入時の金利」と「借入後の金利の見直し」について、

どのように決定しているのかについて説明されています。

新規の借入時の金利の決定についてみると、短期プライムレート連動という言葉が入っていますので、

みずほ銀行は、変動金利型の金利を決定する際に短期プライムレートに連動していると説明しているということです。

一方、固定金利選択方式については特に記述はありませんが、みずほ銀行が独自に決定するというように書かれています。

【民間金融機関の住宅ローンの差別化戦略】

民間金融機関の住宅ローンについては、近年、適用金利を引下げるなど、

商品について主に3つの方法で差別化が進められています。

① 変動金利型の適用金利の最低水準や銀行手数料の引下げなど

② 最長借入期間の長期化

③ 保障内容の充実した団体信用生命保険の提供

■金融機関114行の住宅ローンの最長借入期間を調べると、最長借入期間35年で提供されている金融機関32行、

40年で提供されている金融機関63行、50年で提供されている金融機関19行です。

したがって、40年以上の長い借入期間を提供している金融機関の商品が一般的になってきています。

このような借入期間の長期化の商品設計をされている金融機関は、主に地域の金融機関で、

金利水準はネット銀行やメガバンクよりも相対的には高いのですが、借入期間の長い住宅ローン商品を提供することによって、

1カ月当たりの返済額を小さくすることで契約を獲得するという差別化をしています。

■団体信用生命保険(以下、団信)の商品設計に関しては、保障内容を充実した団信の上乗せ金利幅をゼロ、

あるいはゼロに近いかたちで提供している金融機関が相当数あります。

■注意しなければいけないのが、最近変動金利型住宅ローンについて多くの金融機関が取り扱っている、

5年ルールと125%ルールというものを融資条件の規約内容から外し、その代わりに金利水準を下げるなど、

他のサービス水準を良くするということで対応する金融機関がでてきた点です。

一般に変動金利型で5年ルールというものは金利が上昇しても、

5年間は毎月の返済額が変わらないというものです。

125%ルールというのは、変動金利型で金利が上昇しても、

6年目以降は元の返済額の125%までしか増えないというものです。

これらのメリットは、変動金利型で借入れ後に金利が上昇しても、返済中の家計の収支については大きく変動せず、

また、ゆっくりと家計の見直しを進めることができるというものです。

一方で、変動金利型のデメリットは、仮に金利が上昇し利息の支払いが増加しても、

未払いの利息も含めて住宅ローンを完済する義務は免れません。

また、未払いの利息が増える可能性もあり、結果的に総返済額が大きくなることも注意事項かと思います。

昨今、これらのルールを撤廃する代わりに、見栄えのいいかたちで商品を提供する銀行も増えています。

融資機関側からみると、5年ルールや125%ルールというのは、

市場金利が上昇しても低い返済額でお客さまに住宅ローンを提供していることになりますので、

それだけリスクを抱える=コストがかかっていることになります。

逆に、このリスクをなくせば、リスクヘッジにかかるコストが下がるので、

優遇金利幅を拡大できるメリットがあります。

商品説明書の中身をしっかり確認し、このようなルールの有無を確認することが大切になります。

オオサワ創研では、物件探しから設計・施工、住宅ローンの手続きまで、

専門のスタッフがワンストップでサポートします。ぜひお気軽にご相談ください。

ホームページやお電話でお気軽にお問い合わせください。

2024年度の火災保険は全国平均で13%引き上げられる?!

いつもブログを見てくださりありがとうございます。今回は

2024年度の火災保険は全国平均で13%引き上げられる?!

についてお話しいたします。前回のブログはこちらから

不動産購入をする際には、必ず「火災保険」を検討されると思います。

その際には必ず「補償内容は適切か?」「どのようなケースで利用ができるか?」

などをきちんと把握しておいてほしいと思います。

■そもそも「火災保険」とは?不動産購入前に把握したい保険内容!

火災保険は、家やビジネスの建物が火災などで損傷を受けた場合に、

修理や再建などの費用を補償するための保険です。

また、火災保険は、火災による損害だけでなく、

雷、爆発、落雷、落下物、煙、水災(一部のポリシーでは含まれることもあります)など、

様々な災害に対する補償を提供することがあります。

補償には実質的な損害の修理費用だけではなく、一時的な住居の為の費用(代替住宅費用)、

家財道具の損害、責任保険などが含まれることがあります。

火災保険の保険料は、物件の評価額やリスク評価に基づいて算出されます。

勿論、物件の評価をする際には、物件の価値や再建コストが算出されます。

火災保険には特定の適用条件があります。例えば、

火など自らの故意な行為による損害は保険対象外とされることが、一般的です。

火災保険には自己負担額があります。

これは、保険金請求時に契約者が自己負担しなければならない金額です。

自己負担額が高いほど、保険料が低くなることがあります。

また、火災保険は定期的に更新する必要があります。

物件の変更やリフォームがあった場合には、保険契約内容をみなおすことが重要です。

※重要なのは、保険契約を検討する際に、契約内容や条件をよく理解し、

自身のニーズに適した保険を選ぶことです。

契約前に質問があれば、保険会社に相談するか、保険アドバイザーに助言を仰ぐことがおすすめです。

■2024年度の火災保険は13%引き上げられる予定!

不動産をお持ちの方の支出の見直しの候補としてあがる項目の一つに保険料が挙げられます。

火災保険については2024年度も引き上げられる予定となっておりますが、

それぞれの住まいにあった火災保険に適切な補償額で入っておくことをお勧めします。

また、火災以外の災害もカバーできる火災保険の役割と必要性について正しく理解しておいていただきたいと思います。

火災保険が家計に役立つ最大の理由は、

すぐには準備できない大きな資金も、万一の場合には受け取ることができるという点だと思います。

万一の中でも損害額が大きく、家計に影響することのひとつが住まいの被害です。

しかし、火災保険により損害額がカバーされることで、生活再建の希望がもてますし、

近年、豪雨災害の危険を及ぼす大雨の発生頻度が大幅に増加しており、それに伴う土砂災害の発生回数も増加傾向にあります。

また、日本は地震大国でもあり、そのリスクは高まるばかりです。

■火災保険の補償を把握して住まい被害を総合的にカバーする!

住まいの被害を総合的にカバーする火災保険は、幅広い災害が補償の対象となっています。

これらの補償を住まいのリスクによて組み合わせた商品が一般的です。

建物が対象の契約と家財が対象の契約があり、家財の保険にも加入することで、

災害で失った家財道具を買い替えることもできるようになります。

2015年10月以前には35年などの長期契約が結べたので、古い契約をそのまま続けているケースもあろうかと思います。

しかし、保険金額が適切な補償額になっていないケースも懸念される為、

新規で不動産購入をされる際には、補償を確認しておいていただき、時間が経過しても把握しておきましょう。

時価を基準に保険金額を設定した契約だと、損害額は災害発生時の時価額をもとに算出されます。

建物の価値は時間とともに下がるのが当たり前の為、建物の再建に十分な保険金を受け取ることができないケースもあります。

古い契約を続けている場合、価額協定保険特約などが付加されているかどうかをチェックしておきましょう。

付いていれば進化(再調達価格=契約時点と同等の建物を再建築するのに必要な金額をもとにした評価額)が評価額となり、

物価変動で進化が変わる為、保険金額が十分でないかも知らません。

もし心配なら契約先の損保会社に連絡し、建物の評価額が適切かどうかを確認していただくことをお勧めいたします。

■能登半島地震が発生!火災保険に入れば、地震対策ができている?!

どのような災害が補償対象になっている契約かも重要です。

築年数がかなり経過しているケースでは、建物の老朽化による台風被害や、給排水設備の老朽化による水濡れの事故も増加します。

これから契約をしようと思っている方にはそれらを補償している内容かどうかのチェックは重要です。

水災についてはこれから住もうと思われているエリア次第では、

集中豪雨や河川の氾濫による床上浸水、土石流、土砂崩れなどで住宅や家財に損害を被る可能性は高まります。

自治体が公開しているハザードマップを確認して、水災リスクをチェックしておきましょう。

古い契約には水災が補償されないもの、損害額の最大70%までのなっているものがありますので、

水災リスクがたかそうであれば水災補償の追加をお勧めいたします。

また、火災保険には地震に対する「地震保険」が当たり前に入っていると思われている方の多いようです。

しかし、「地震保険」は火災保険のオプションとなっているケースが多い為、火災保険の加入時には補償の追加をご検討ください。

■能登半島地震が発生!火災保険に入れば、地震対策ができている?!

どのような災害が補償対象になっている契約かも重要です。

築年数がかなり経過しているケースでは、建物の老朽化による台風被害や、

給排水設備の老朽化による水濡れの事故も増加します。

これから契約をしようと思っている方にはそれらを補償している内容かどうかのチェックは重要です。

水災についてはこれから住もうと思われているエリア次第では、

集中豪雨や河川の氾濫による床上浸水、土石流、土砂崩れなどで住宅や家財に損害を被る可能性は高まります。

自治体が公開しているハザードマップを確認して、水災リスクをチェックしておきましょう。

古い契約には水災が補償されないもの、損害額の最大70%までのなっているものがありますので、

水災リスクがたかそうであれば水災補償の追加をお勧めいたします。

また、火災保険には地震に対する「地震保険」が当たり前に入っていると思われている方の多いようです。

しかし、「地震保険」は火災保険のオプションとなっているケースが多い為、火災保険の加入時には補償の追加をご検討ください。

■火災保険は不動産購入後に見直しができる!

不動産購入時には契約から住宅ローン、火災保険契約等、慣れない手続きが多く発生します。

特に火災保険に入る際には補償内容をよく把握せずに、勧められた補償オプションをつけて契約してしまうこともあります。

勿論、不動産購入後に落ち着いたタイミングで補償内容を見直し、優先度が低い補償を外すこともできます。例えば、破損・汚損の補償です。

日常的に起こりえる損害ですが、家計で賄えるケースも多く、特約でも、個人賠償責任特約などは、ほかの契約と重複しているケースもあります。

複数の火災保険(火災共済を含む)に加入していれば、一つにまとめることができます。

火災保険では実際の損害額以上の保険金は支払わられないので、建物の価値を超えて加入しても保険料は無駄になってしまします。

免責金額(損害があった際の自己負担額)を設定するのも保険料の節約につながるケースもあります。

現在、取り扱われている火災保険は新価での契約となり、保険期間の最長も5年と短めなので見直しの機会が5年ごとに訪れます。

長期契約の保険料割引の利点は小さいのですが、適切な評価額に見直されていく点は非常に良い点だと思います。

いずれにせよ、これから不動産購入をされる方は「火災保険」との付き合い方も非常に重要です。

今後の参考にお役立てください。

不動産事業部 松島豊